グリーンボンドの動向

1. はじめに

2015年のCOP21において、140ヶ国がパリ協定に合意し、グローバルで気候変動への取り組みが強化されました。さらに、昨年(2020年)は、国内外において気候変動対策を加速する重要な年になりました。米国のバイデン大統領の就任による気候変動への政策シフト、欧州のコロナショックからの回復と脱炭素化を同時に進めるグリーンリカバリーの推進、中国の2060年ネットゼロエミッションの表明、日本においても菅首相の2050年カーボンニュートラル宣言などです。

気候変動対策の原資につながるESG投資は拡大し、2018年の世界のESG投資残高は30.7兆ドル(

2. グリーンボンドとは

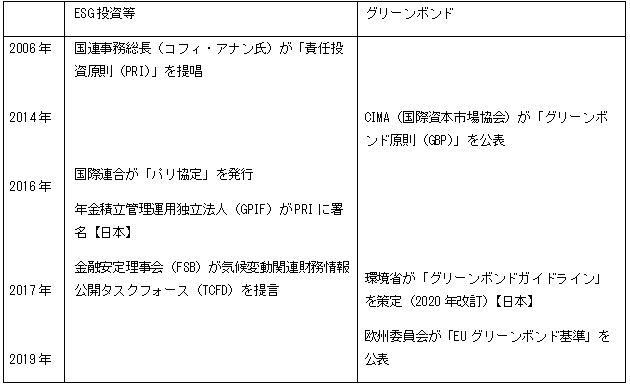

気候変動対策等に資するグリーンプロジェクトに民間資金等を導入するためのツールのひとつがグリーンボンドです。ESG投資とグリーンボンドの経緯を下表にまとめます。

グリーンボンドは、企業等がグリーンプロジェクトの資金を調達するための債券です。資金の使途がグリーンプロジェクトに限定され、資金が確実にトレースされ、発行後のレポーティングにより透明性が確保されています。

グリーンボンドの発行主体は、グリーンプロジェクトの資金を調達する事業者等、グリーンプロジェクトの投資・融資の資金を調達する金融機関等です。グリーンボンドへの投資主体は、ESG 投資を行う機関投資家、ESG 投資を運用受託する運用機関、資金を投資したいと考える個人投資家等です。

2.1 グリーンボンドのメリット

グリーンボンドの発行、投資および環境のメリットを挙げます。

発行のメリットとしては、企業のサステナビリティ経営の高度化(TCFD対応等)、グリーンプロジェクト推進のアピールとその社会的な支持、気候変動対策等を評価する投資家等の新しい投資家による資金調達基盤の強化、再生可能エネルギーなどの事業性を評価する投資家から資金を調達できる可能性があります。

また、投資のメリットとしては、ESG 投資のひとつとして機関投資家の社会的な支持、投資を通じた利益と環境改善の両立、再生可能エネルギーなどのグリーンプロジェクトへの直接投資、移行リスク対応になるため分散投資によるリスク低減を求める投資家には有効、環境改善効果とインパクトについてのエンゲージメントにより中長期的な投資成果の向上につながることが想定されます。

さらに、環境のメリットとしては、気候変動に限らず自然資本等の地球環境の保全への貢献、個人の啓発を通じて資産受託者である機関投資家等のグリーン投資の動機付け、グリーンプロジェクトによるエネルギーコスト、エネルギー安全保障、地域経済活性化および災害時のレジリエンスなどのコベネフィットを生むことが考えられます。

2.2 グリーンボンド発行の要件

通常の債権に加えて、以下の手続きが必要になります。

発行準備では、調達資金の対象プロジェクトの範囲、グリーンプロジェクト評価・選定プロセスおよび調達資金の管理方法を検討します。また、レポーティング方法、見込まれる環境改善効果の算定、必要に応じて外部レビューの取得を行います。

資金管理では、グリーンボンドによる調達資金を管理します。

情報開示では、環境改善効果の算定、レポーティングおよび必要に応じて外部レビューの取得を行います。

参考:環境省「グリーンボンドガイドライン」(2020年改訂)

3. グリーンボンドとその他のESG投資手法

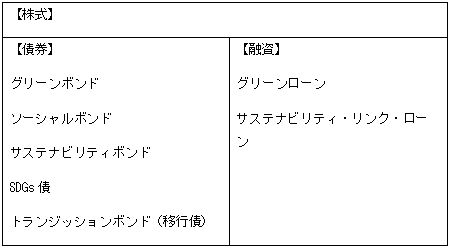

下図に、グリーンボンドとその他のESG投資に関連する手法を示します。

従来、株式が債権に比べて流動性が高いなどの理由で、株式がよりESG要素の影響を受けやすいと考えられ、ESG投資には株式が利用されてきました。しかし、株式の資金の使途が不明確であるのに対して、グリーンボンドがグリーンプロジェクトに直接寄与できることから、債券のESG投資への利用が拡大しています。

債券の中で、ソーシャルボンドは、ソーシャルプロジェクト(社会課題の解決)の資金を調達するための債券であり、国際資本市場協会(ICMA)が定義しています。サステナビリティボンドは、グリーンプロジェクトとソーシャルプロジェクトの双方に充当される債券で、ICMAがガイドラインを策定しています(2018年)。SDGs債は、日本証券業協会が、グリーンボンド、ソーシャルボンドおよびサステナビリティボンドなどの債券を総称しているものです。トランジションボンドは、二酸化炭素(CO2)排出量の多い企業が排出量削減につながる事業のために発行する債券ですが、グレーな部分があり、ICMAは発行企業が「気候変動リスクを減らす方向で事業モデルを転換すること」に使われるべきであるとしています。

一方、企業等がグリーンプロジェクトに要する資金を調達するために受ける融資である「グリーンローン」が活発になってきています。また、サステナビリティ・リンク・ローンは、一つのグリーンプロジェクトに限定せず企業のサステナビリティ経営の高度化をコーポレートファイナンスと結びつける融資です。

国際規格の開発状況

ISO(国際標準化機構)において、環境ファイナンスの国際規格化が積極に進められています。ISO 14030(グリーンボンド)、ISO 14097(気候変動ファイナンス)、ISO 14100(グリーンファイナンス)およびISO 32210(サステナブルファイナンス)が開発中であり、これらの多くは2021年内に国際規格として発行される見込みです。

ISO 14030(グリーンボンド)は、ISO TC207(環境マネジメント)/SC4(環境パフォーマンス評価)/WG7(グリーンボンド)で開発されています。ISO 14030の構成は、ISO 14030-1が「グリーンボンドの手順」、ISO 14030-2が「グリーンローンの手順」、ISO 14030-3が「タクソノミー」、ISO 14030-4が「検証」です。

この規格開発の背景は、グリーンボンドとして、環境改善効果なし、または、調達資金の環境事業への充当なしにもかかわらず、環境への改善効果があると称するグリーンウォッシュを防ぐことがあります。ISO 14030-1(グリーンボンドの手順)は、グリーンボンドに関する適格なプロジェクト・資産・活動の選定、プロセス管理、並びに環境影響に係る定義・モニタリング、報告のための原理・要求事項・ガイダンスを提供しています。

当初、ISO 14030-3(タクソノミー)で、欧州が「欧州委員会のタクソノミーのISO 14030への要件化」を目論んでいましたが、各国等のタクソノミーを利用できるように修正されました。

また、GHG排出量を検証する国際規格としてISO 14064-3がありますが、ISO 14030-4はグリーンボンドの適格性を判断します。海外で第三者検証を受けてグリーンボンドを発行することが多くなっていますが、日本においても次項「5. 最近の動向」で記載しているように金融庁が社債の認証枠組みをつくろうとしています。

ISO 14030-1(グリーンボンドの手順)は、現在、DIS(国際規格原案:Draft International Standard)段階で、2021年にISO国際規格としての発行が見込まれています。パリ協定は国と国とで締結されたものですが、ISO 国際規格は民間の活動により、脱炭素社会を実現するひとつの手段であると考えます。

最近の動向

グリーンボンドは欧州を中心に拡大していますが、他の国においても広がりを見せています。今年4月の情報を列挙します。カナダが温室効果ガスの排出削減目標を引き上げるとともに、初のグリーンボンド発行計画を発表しました。今計年度中に、50億カナダドル(4,500億円)程度のグリーンボンドを発行する計画です。日本も、金融庁がグリーンボンド等のグリーンファイナンスの取引市場を整備することを公表しました。グリーン国際金融センターを実現して、グリーンボンド等の一覧性のあるプラットフォームを構築し、社債の認証枠組みを実装します。企業では、トヨタがグリーンボンドやソーシャルボンドなどを含めた債券で、総額1,300億円国内最大になると見込まれています。

グリーンボンドはグローバルで市場が成長し、日本においても企業や地方自治体が積極的に発行していることから、サステナブルな社会をつくるために有意義な仕組みになると期待します。

ビューローベリタスの実績

ビューローベリタスは、Climate Bonds Standard Boardから承認された検証機関として英国とブラジルの事務所が登録されており、適格性の検証を実施しています。

システム認証事業本部 CSR審査員 HN

【お問い合わせ】

ビューローベリタスジャパン(株) システム認証事業本部 営業部

E-MAIL

TEL:045-651-4785 FAX:045-641-4330

お問い合わせフォーム

【ビューローベリタスのサービス】

グリーンファイナンス